何をすればお金が貯まるのか、今からできることは何か、教えてください。

回答:支出の固定費と変動費を分解して見直すところからはじめましょう。

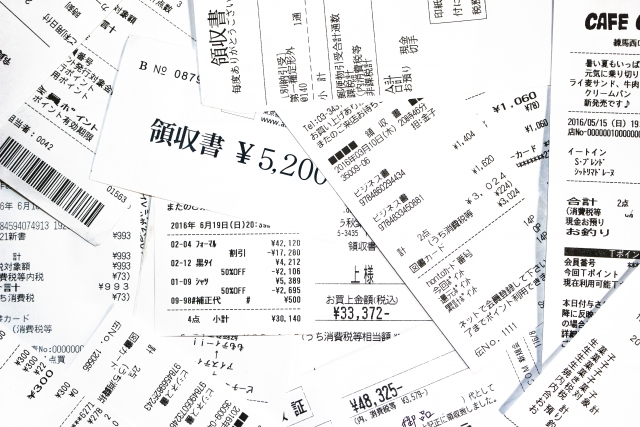

まずは月々の収支を黒字にすることを目標にしましょう。毎月の給料でやりくりできるように、支出の内容を書き出して、減らせる支出がどこにあるか考えましょう。

まずは支出を分解して見直しできるポイントを探そう!

家計の支出は、固定費と変動費の2つに分けられます。そのうち見直しの鍵を握っているのは、固定費です。

家計の支出は、固定費と変動費の2つに分けられます。そのうち見直しの鍵を握っているのは、固定費です。

固定費とは、住宅ローンや家賃、駐車場代、通信費、習い事代、新聞代、小遣いなど、毎月一定金額が出て行く家計支出のことです。

一方変動費とは、食費、水道光熱費、レジャー費、被服費、雑費のように、毎月の支出が一定ではなく、変動する家計支出のことです。

【固定費の一例】

家賃、住宅ローン、駐車場代、通信費(携帯、ネット)、習い事代、新聞代、小遣い(定額)、保険料、教育費(幼稚園代など)、NHK受信料、ケーブルテレビ代

【変動費の一例】

食費、被服費、水道光熱費、交際費、レジャー費、医療費、ガソリン代、外食費、生活用品代、美容費、その他雑費

なぜ変動費ではなく、固定費を見直すことが有効なのでしょうか。

それは一度思い切って見直してしまえば、その費目についてはその後節約の努力を続ける必要がなくなるからです。一度の行動で、節約効果はずっと続きます。手間と我慢がいらなくなるわけです。

また、固定費の見直しは節約効果が高いというメリットもあります。

上記の固定費の各費目において、比較的簡単に見直すことができ、その効果が大きい費目としては、通信費があげられます。

通信費の見直し

大手キャリアから格安スマホに切り替えると、どのくらい通信費が安くなるかご存知でしょうか?我が家は長年、携帯電話は大手キャリアと契約してきましたが、先日こどもの塾代を何とかひねり出せないかと考え、夫婦二人で思い切って格安スマホに切り替えました。

大手キャリアから格安スマホに切り替えると、どのくらい通信費が安くなるかご存知でしょうか?我が家は長年、携帯電話は大手キャリアと契約してきましたが、先日こどもの塾代を何とかひねり出せないかと考え、夫婦二人で思い切って格安スマホに切り替えました。

その効果は、絶大でした。月々二人合わせて1万3千円~1万5千円かかっていたスマホ代が、なんと月々二人合わせて3千円にまで下げることができたのです。一年で考えると実に年14万円以上の節約になります。

もちろん、初期費用はいくらかかかりますが、それでも半年もあればすぐに取り返せるくらいの支出でした。大手キャリアでの契約期間は18年に及んでいたことを考えると、ここで思い切って見直したことにより、同じだけ契約していくとしても

14万円×18年=252万円

もの節約効果を生み出したことになるのです。金額にするとこれで子どもの大学入学金+2年分くらいの学費に充てられるくらいのものです。

保険料の見直し

次におすすめする見直し費目としては保険料です。

次におすすめする見直し費目としては保険料です。

生命保険

保険についての知識があまりなく、でも子供も産まれたし、夫に万が一のことがあったらと考えて勧められるままに入った生命保険、学資保険、また自動車保険などはありませんか?

もしかしたらその月々の保険料が家計を不必要に圧迫している可能性もあります。一度見直してみて、自分の家庭の暮らし方に合った保険に変えることで、保険料が安く押さえられるかもしれません。

例えば旦那様の生命保険の目的が、遺された家族の生活費をまかなうためのものだとしたら、収入保障保険がおすすめです。この保険は、契約者がなくなったときの死亡保険金が、月々定額で振り込まれるという生命保険です。契約者の死亡する時期が後になればなるほど、受け取ることのできる死亡保険金の総額が減っていくため、働き盛りでお子様も小さい時期に万が一のことがあった場合に手厚い補償が受けられる代わりに、お子様も自立する年齢に近づいたころに万が一のことがあった場合は、そこまで多くの保険金を必要としていないことを見越して保障を少なくしているという、大変合理的にできた保険なのです。生活実態に即して保障の厚い時期と、薄い時期を設けることにより、月々の保険料を低く設定することができるのです。

そんな保険があるの、知らなかった!という方には是非一度、この点を見直して保険料の節約をはかってみることをおすすめします。

学資保険

お子様のいるご家庭では教育費の準備として学資保険に入られている方、また加入を検討中の方もいらっしゃるでしょう。ですがここで考えていただきたいのは、学資保険とはどういうものであるかということです。

学資保険とは、契約時に決めた子どもの年齢にあわせて、主に祝い金、満期金として給付金を受け取ることができるものです。基本的には、学資保険の契約者に万が一のことがあった場合には、以降の保険料は免除され、保障は変わらず続くというシステムになっています。

さらに、商品によっては育英年金といって、契約者が亡くなった日から期間満了までの間、お子様に年金として給付金が支払われる商品や、子どもの医療保障がついているものもあります。

しかし、こういった付加価値があることにより、その分実際に支払った保険料よりも、満期学資金が少なくなるという元本割れのものもあり、結果としては損になってしまう商品もあるので注意が必要です。

そういった注意点をふまえて学資保険選びは返戻率の高いものをしっかりと選びたいですね。

また、学資保険に入ったものの、途中でどうにも保険料が支払えなくなり、解約となるとそれこそ元本割れしてしまいます。お子様のために貯蓄はしたいけれど、月々の保険料を捻出するのが厳しいというのであれば、無理に学資保険に入るよりも、今のままでできることをしっかりと考えたほうがいいです。

例えば、児童手当には手をつけず、しっかりと別口座で貯蓄しておくことがあげられます。

(児童手当の項目は保険の後に移動)

自動車保険

自動車保険も見直せるかもしれません。今ではネットでの保険加入でだいぶ保険料を安くおさえることができます。我が家も最近、主人の会社経由で漫然と契約していたままの自動車保険を見直し、自分でネット保険を申し込みました。それぞれ免許証の色や、使っている車の走行距離などで保険料が違うため、ここで一概には申し上げることはできませんが、我が家の場合は不必要なオプションを思い切って削ることにより、年間2万4千円の保険料にすることができました。月々2千円ほどの保険料です。外食を月に一度減らすくらいで捻出できるくらいの保険料まで下げることができました。手続きも、インターネットができる方でしたら特に難しいこともありません。是非インターネットで見積りをとってみて、見直しを検討されることをお勧めします。

このように節約効果の大きく、それでいて比較的すぐできる固定費の見直しをすることができたら、次にそのほかの支出項目である変動費の見直しに進みましょう。せっかく固定費の見直しで浮かせたお金も、変動費の中に組み込まれて使ってなくなってしまうのでは元も子もありません。

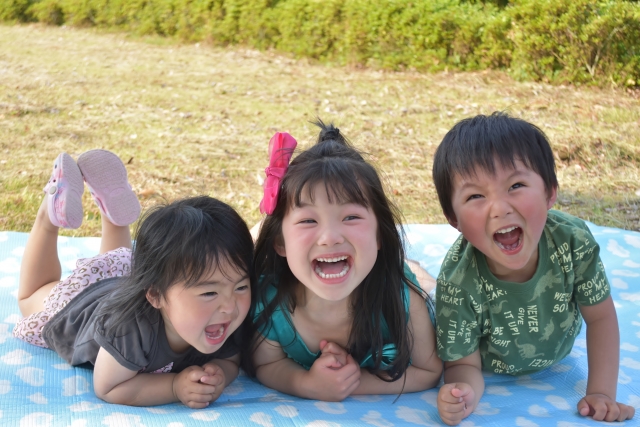

児童手当を貯めよう

児童手当とは、国と地方自治体が協力して子育て世帯に支給している手当のことです。第一子、第二子までなら、3歳未満まで月1万5千円が支給されます。3歳以降中学校卒業までの期間は、月1万円です。

児童手当とは、国と地方自治体が協力して子育て世帯に支給している手当のことです。第一子、第二子までなら、3歳未満まで月1万5千円が支給されます。3歳以降中学校卒業までの期間は、月1万円です。

この支給額すべてをしっかりと貯めた場合、いくらになるか計算して見ましょう。

3歳未満中 1万5千円×12ヶ月×3年間=54万円

3歳以降中学卒業まで 1万円×12ヶ月×12年間=144万円

つまり、54万円+144万円=198万円も貯められるという計算になるのです。

「文部科学省 私立大学等の平成26年度入学者に係る学生納付金等調査結果について」によると、私立大学の初年度入学金約26万円と授業料約87万円、施設費約19万円とを合わせると約132万円との統計データが出ているので、その分は児童手当だけで貯められますし、それを差し引いても66万円のこるわけですから、2年目の学費の大半もまかなうことができる計算になります。

もちろん、それぞれのご家庭により、お子様につけたい教育も様々ですから、用意しておくべき費用も変わってきます。児童手当で貯めることのできる金額以上に必要であればその分を月々の家計の中から少しずつ積み立てていくようにしましょう。

例えば月々5千円をお子様が大学入学までにしっかりと積み立てることができたとしたら、5千円×12ヶ月×18年間=108万円を貯めることができる計算となりますし、頑張って1万円にした場合は216万円貯まります。もし後者の場合ですと、先述の児童手当の198万円とあわせると実に414万円貯めることができるのです。私立大学の4年間の学費を446万円とするとその大半が貯蓄でまかなうことができる計算となります。

とはいっても、月々いくら積立に回せるかを考えるのは家計の見直しを終えてからのことになります。まずは児童手当はないものとして考え、振り込まれた金額すべてをお子様名義の口座に積み上げておくというところからはじめましょう。

変動費を見直す

変動費とは、食費や被服費、美容代など、自分自身の行動の仕方で支出金額が変わってくるものです。よって、節約と工夫によってその支出を抑えることができます。手取り収入額-固定費=変動費です。固定費が決まれば変動費として使える金額がおのずと決まるわけですから、あとはその限られた予算をどう振り分けるかを考えて行きましょう。

変動費とは、食費や被服費、美容代など、自分自身の行動の仕方で支出金額が変わってくるものです。よって、節約と工夫によってその支出を抑えることができます。手取り収入額-固定費=変動費です。固定費が決まれば変動費として使える金額がおのずと決まるわけですから、あとはその限られた予算をどう振り分けるかを考えて行きましょう。

ここで大事なことは、変動費だからといって、月に使う金額があまりにまちまちだとよろしくないということです。貯蓄の上手なご家庭は必ず、この変動費についても『予算』を立てて行動しています。つまり変動費の費目別に上限をきめてやりくりをするのです。ここはやはり、少々の我慢が必要になってきます。

たとえば毎月行っている美容院代を2ヶ月に1度にするとか、外食を毎週末しているというならその頻度を減らす、もしくはグレードを落とす、などの調整です。

どの費目をどう調整するのかは、人それぞれ、優先順位がちがうのでずばり決めることはできませんが、一ついえることは、一つ優先順位を決めたら、そのほかの費目についてはある程度の妥協をするということです。家族とのレジャーに重きをおきたいというご家庭であれば、そのぶん美容費を減らす、などの調整は必要です。

特別支出に備える

変動費が大きく押し上げられてしまう理由のひとつに、特別支出があります。特別支出は、あらかじめ予想できるものと、できないものに分けられます。予想できるものとしては、2年に一度の車検費用、一年に一度の自動車税、お中元やお歳暮代、親戚へのお年玉費用などです。予想できないものとしては、冠婚葬祭費、家電などの修理代、買い替え費用があります。

変動費が大きく押し上げられてしまう理由のひとつに、特別支出があります。特別支出は、あらかじめ予想できるものと、できないものに分けられます。予想できるものとしては、2年に一度の車検費用、一年に一度の自動車税、お中元やお歳暮代、親戚へのお年玉費用などです。予想できないものとしては、冠婚葬祭費、家電などの修理代、買い替え費用があります。

これらの費用は数万単位のものから10万円を超えるものまで、なかなかの金額となります。これは前もって積み立てておくのが懸命です。特別支出のための積立口座を作って、月々の収入から持ってくるのがきびしければ年に2回のボーナス時にまとまったお金をそこに入れておくのです。『いつか必ず使うことになるお金』を貯めておくわけです。

何か予想外の出費が必要になったときはその口座から引き出すことで、日々の生活を圧迫することなく対応することができます。もし何も使うことがなければそれはそのまま貯蓄に回せばいいのです。

このように突発的な支出に備えておくことで、変動費に予算をつけて管理するという計画を崩すことなく、家計管理を進められると思います。

まとめ

家計を見直したい方に重要な一つ目のステップとしては、固定費の見直しです。特にすぐに着手したいこととしては通信費の見直しです。そして次に保険料の見直しです。

そこで金額を見直すことに成功したら、次に変動費を費目別に予算立てしましょう。それぞれの費目に優先順位をつけて、優先順位の低いところは節約を試みるという多少の我慢が大事です。

さらに、ここまででしっかりと、限りある月々の収入について予算をつけたら、それを崩すことがないよう、リスクヘッジをしておきます。つまり、予想外の出費にきちんと備えるための貯蓄を確保しておくということです。ボーナスからある程度まとまったお金を特別支出用積立口座を作って入れておくのです。そうすることで、月々の家計を思いがけず赤字にする、ということなく家計が回るようになるでしょう。

こうして、月々の収入の中でしっかりと家計を管理でき、黒字化することができれば、あとはボーナスを家庭の貯蓄に回すことが可能になります。もちろん、月々の中からも5千円など少額からでも貯蓄に回していくことができるのが理想ですが、まずは月々赤字でボーナスから補填している状況を解消することが先決です。

ご自身のご家庭のお金の管理にしっかりと慣れたら、今度はさらに固定費の別の費目を見直したり、変動費に調整を入れることで月々の積立もスタートさせていきたいですね。